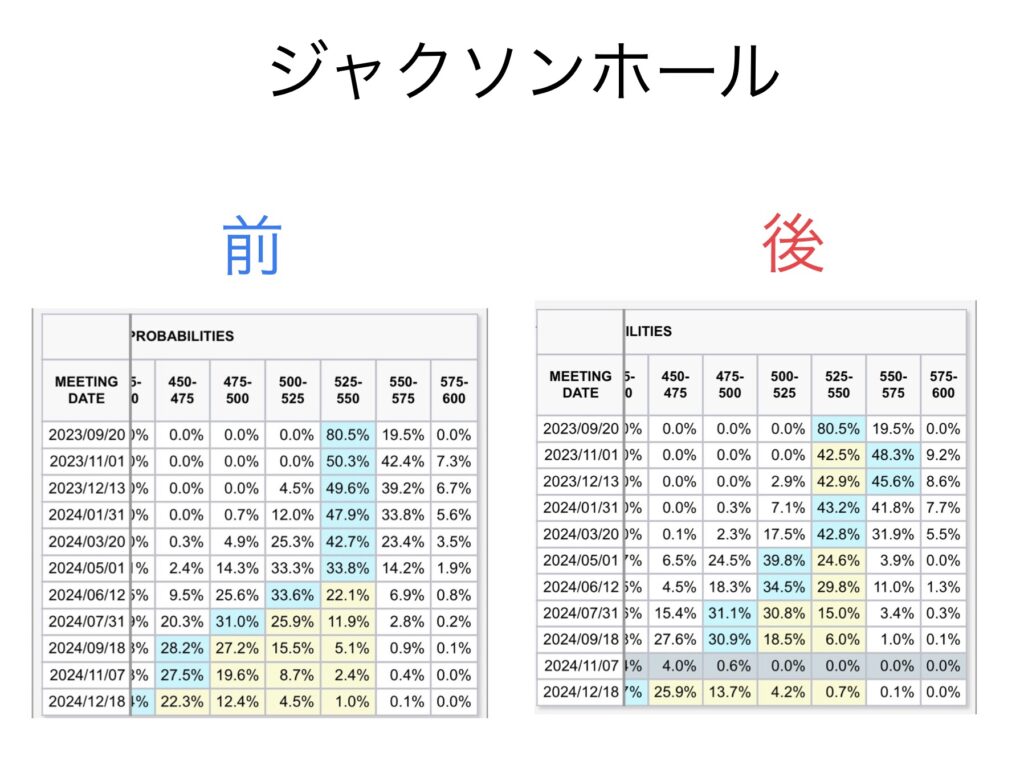

ジャクソンホール

ジャクソンホールとは?

連邦準備制度理事会のジャクソンホール経済シンポジウムに関する要点を魅力的かつわかりやすくまとめました。

ジャクソンホール経済シンポジウムは、アメリカのジャクソンホールで毎年行われる3日間の国際会議です。この会議はカンザスシティ連邦準備銀行が主催し、世界中の中央銀行のリーダーたちが集まります。

中央銀行の指導者たちは、世界の出来事や金融の動向について活発な議論を交わします。特に、世界金利の動きなど、経済ニュースの中でも注目されるテーマが取り上げられます。

ジャクソンホールでの議論は、世界中の経済に大きな影響を与える可能性があります。そのため、専門家やメディアからも注目を集めており、ニューヨークタイムズはこの会議を「世界で最も排他的な経済的な集まり」と形容しています。

ここでは、中央銀行のリーダーたちが一堂に会し、重要な経済的問題について討論する貴重な機会が提供されています。

2023/8/25 ジャクソンホールでの発言

☟原文

https://www.federalreserve.gov/newsevents/speech/powell20230825a.htm

以下翻訳☟2023年8月25日

インフレ:進歩と今後の道筋

ジェローム・H議長パウエル

ワイオミング州ジャクソンホールのカンザスシティ連邦準備銀行が主催する経済政策シンポジウム「世界経済の構造的変化」で

おはようございます。昨年のジャクソンホールシンポジウムで、私は簡単なダイレクトメッセージを伝えました。今年の私の発言は少し長くなりますが、メッセージは同じです。インフレ率を2%の目標に引き下げるのはFRBの仕事であり、私たちはそうします。私たちは過去1年間で政策を大幅に強化しました。インフレはピークから下がったが、それは歓迎すべき発展だが、依然として高すぎる。私たちは、必要に応じて金利をさらに引き上げる準備ができており、インフレが目標に向かって持続的に低下していると確信するまで、制限的なレベルで政策を維持するつもりです。

今日は、これまでの進捗状況を確認し、二重任務の目標を追求するために直面する見通しと不確実性について話し合います。これが政策にとって何を意味するのかをまとめて締めくくります。私たちがどれだけ遠くまで来たかを考えると、今後の会議では、受信データと進化する見通しとリスクを評価する際に慎重に進める立場にあります。

これまでのインフレ率の低下

進行中の高インフレのエピソードは、当初、非常に強い需要とパンデミックに制約された供給の衝突から生まれました。連邦公開市場委員会が2022年3月に政策金利を引き上げる頃には、インフレ率の低下は、前例のないパンデミック関連の需要と供給の歪みの解消と、総需要の成長を遅らせ、供給時間が追いつくことを可能にする金融政策の引き締めの両方に依存することは明らかでした。これら2つの力は現在、インフレを下げるために協力していますが、より好意的な最近の測定値にもかかわらず、プロセスにはまだ長い道のりがあります。

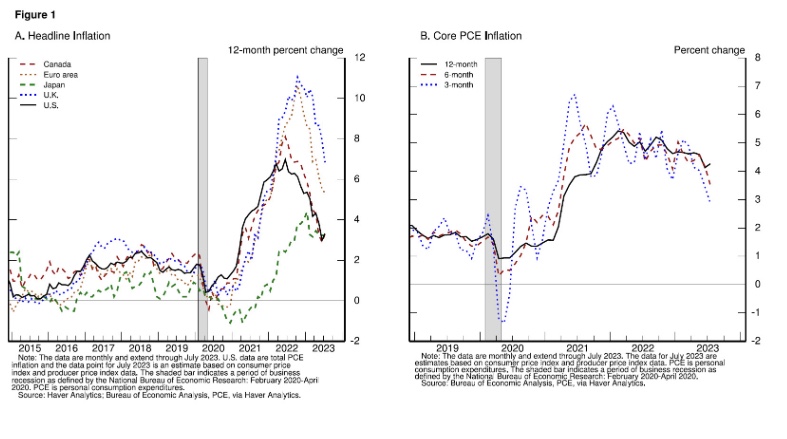

12か月ベースで、米国の合計、または「見出し」PCE(個人消費支出)のインフレ率は2022年6月に7%でピークに達し、世界的な傾向(図1、パネルA)にほぼ一致する軌道に続いて、7月の時点で3.3%に低下しました。1ウクライナに対するロシアの戦争の影響は、2022年初頭以来、世界中のヘッドラインインフレの変化の主な要因となっています。見出しのインフレは、家庭や企業が最も直接的に経験するものなので、この減少は非常に良いニュースです。しかし、食料とエネルギーの価格は、依然として不安定な世界的な要因の影響を受け、インフレがどこに向かっているのかという誤解を招くシグナルを提供する可能性があります。残りのコメントでは、食品とエネルギーの要素を省略したコアPCEインフレに焦点を当てます。

12か月ベースで、コアPCEインフレ率は2022年2月に5.4%でピークに達し、7月には4.3%に徐々に減少しました(図1、パネルB)。6月と7月のコアインフレのより低い月間測定値は歓迎されましたが、2ヶ月間の良好なデータは、インフレが私たちの目標に向かって持続的に下がっているという自信を築くために何が起こるかの始まりにすぎません。これらの低い測定値がどの程度続くか、または根本的なインフレが次の四半期にどこで落ち着くかはまだわかりません。12ヶ月のコアインフレ率は依然として上昇しており、物価安定に戻るためにカバーすべき実質的なさらなる根拠があります。

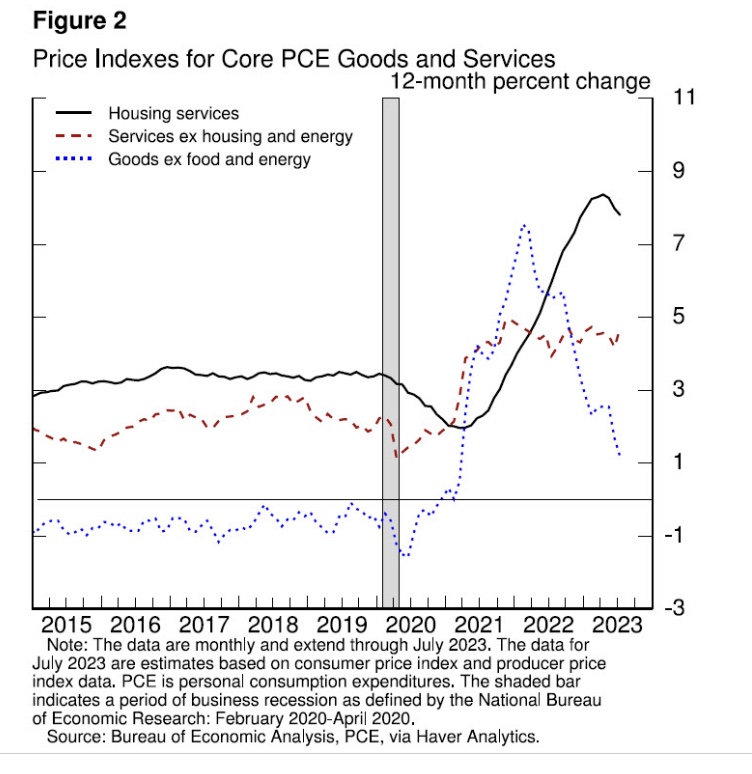

さらなる進歩を促進する可能性のある要因を理解するには、コアPCEインフレの3つの広範な要素、つまり商品、住宅サービス、および非住宅サービスとも呼ばれる他のすべてのサービスのインフレーションを個別に検討すると便利です(図2)。

より厳しい金融政策と供給と需要の混乱の緩やかな緩和の両方がそれを引き下げているため、コア商品のインフレは、特に耐久財で急激に低下しています。自動車部門は良い実例を提供します。パンデミックの初期には、低金利、財政移転、対面サービスへの支出の削減、公共交通機関の利用や都市での生活からの嗜好の変化に支えられ、車両の需要が急激に増加しました。しかし、半導体が不足しているため、車両供給は実際に減少しました。自動車価格が急騰し、鬱積した需要の大規模なプールが出現した。パンデミックとその影響が衰え、生産と在庫が増加し、供給が改善されました。同時に、より高い金利は需要を圧迫しています。自動車ローンの金利は昨年初めからほぼ倍増しており、顧客はより高い金利が手頃な価格に及ぼす影響を感じていると報告しています。2 ネット上、自動車のインフレは、これらの需要と供給要因の複合効果により急激に低下しています。

コア商品のインフレ全体についても、同様のダイナミクスが展開されています。彼らがそうであるように、金銭的抑制の影響は、時間の経過とともにより完全に現れるはずです。コア商品の価格は過去2ヶ月間下落しましたが、12か月ベースでは、コア商品のインフレ率はパンデミック前の水準をはるかに上回っています。持続的な進歩が必要であり、その進歩を達成するためには制限的な金融政策が求められています。

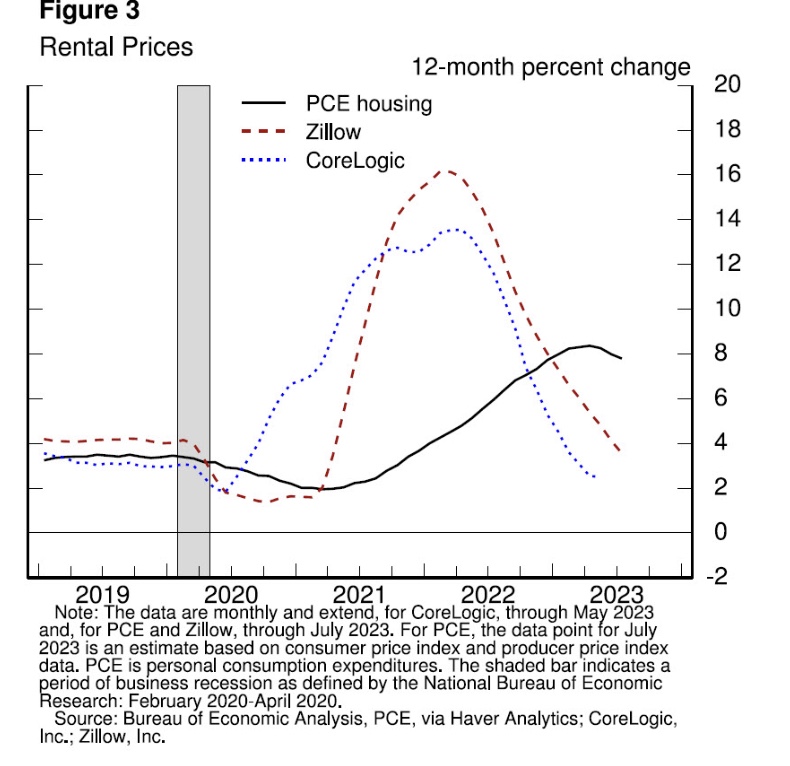

利子に敏感な住宅部門では、金融政策の影響が離陸後すぐに明らかになりました。住宅ローン金利は2022年の間に倍増し、住宅の開始と販売が減少し、住宅価格の伸びが急落した。市場賃料の伸びはすぐにピークに達し、その後着実に減少しました(図3)。3

測定された住宅サービスのインフレは、典型的なようにこれらの変化に遅れをとっていますが、最近は減少し始めています。このインフレ指標は、すべてのテナントが支払った家賃と、所有者が占有している住宅から得られる同等の家賃の見積もりを反映しています。4リースのターンオーバーが遅いため、市場賃料の伸びの低下が全体的なインフレ対策にまで時間がかかります。市場の家賃の減速は最近、その尺度に現れ始めたばかりです。おおよそ過去1年間の新規リースの賃料の伸びの鈍化は、「パイプライン中」と考えることができ、来年の測定された住宅サービスのインフレに影響します。今後、市場の家賃の伸びがパンデミック前の水準付近で落ち着くと、住宅サービスのインフレもパンデミック前の水準に向かって低下するはずです。住宅サービスのインフレに対する上下のリスクとマイナスのリスクのシグナルのために、市場の家賃データを注意深く見続けます。

最後のカテゴリである非住宅サービスは、コアPCEインデックスの半分以上を占め、医療、食品サービス、交通、宿泊施設などの幅広いサービスが含まれています。このセクターの12ヶ月間のインフレは、離陸以来横ばいに動いています。しかし、過去3〜6ヶ月間に測定されたインフレ率は低下しており、これは心強いことです。これまでの非住宅サービスのインフレ率が緩やかに減少した理由の一部は、これらのサービスの多くが世界的なサプライチェーンのボトルネックの影響を受けにくく、一般的に住宅や耐久財などの他のセクターよりも関心に敏感ではないと考えられているためです。これらのサービスの生産も比較的労働集約的であり、労働市場は依然として逼迫しています。このセクターの規模を考えると、価格の安定を回復するには、さらなる進歩が不可欠です。時間が経つにつれて、制限的な金融政策は、総供給と需要のより良いバランスを取り戻し、この重要なセクターのインフレ圧力を軽減するのに役立ちます。

見通し

見通しに目を向けると、パンデミック関連の歪みのさらなる緩和はインフレにいくらかの下降圧力をかけ続けるはずだが、制限的な金融政策はますます重要な役割を果たす可能性が高い。インフレを2%に持続的に引き下げるには、トレンドを下回る経済成長期間と労働市場の状況の軟化が必要になると予想されます。

経済成長

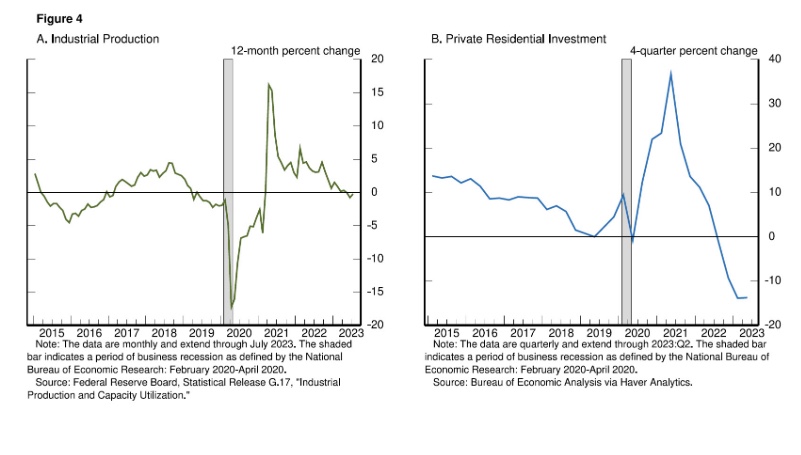

制限的な金融政策は金融状況を厳しくし、トレンドを下回る成長の期待を支持しています。5 昨年のシンポジウム以来、2年間の実質利回りは約250ベーシスポイント上昇し、長期的な実質利回りも150ベーシスポイント近く上昇しています。6 金利の変化を超えて、銀行融資基準は厳しくなり、ローンの伸びは急激に減速しました。7 このような広範な金融条件の引き締めは、通常、経済活動の成長の鈍化に寄与しており、このサイクルにもその証拠があります。例えば、工業生産の成長は鈍化し、住宅投資に費やされた金額は過去5四半期ごとに減少しました(図4)。

しかし、経済が予想通りに冷えていないかもしれないという兆候に注意を払っています。今年のこれまでのところ、GDP(国内総生産)の伸びは予想を上回り、長期的な傾向を上回っており、消費者支出に関する最近の測定値は特に堅調です。さらに、過去18ヶ月間に急激に減速した後、住宅部門は回復の兆しを見せています。持続的なトレンドを上回る成長のさらなる証拠は、インフレのさらなる進展を危険にさらす可能性があり、金融政策のさらなる引き締めを正当化する可能性があります。

労働市場

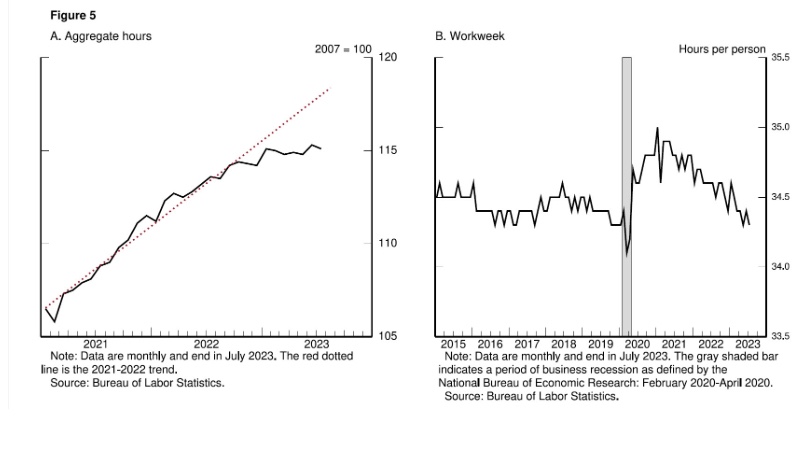

労働市場のリバランスは過去1年間続いていますが、まだ不完全なままです。25歳から54歳までの労働者の参加が強化され、パンデミック前のレベルに戻る移民の増加により、労働力供給が改善されました。実際、全盛期の女性の労働力参加率は、6月に過去最高に達しました。労働力の需要も緩和されました。求人は依然として高いが、減少傾向にある。給与雇用の伸びは大幅に鈍化している。総労働時間は過去6ヶ月間で横ばいであり、平均週労働時間はパンデミック前の範囲の下限に減少し、労働市場の状況の漸進的な正常化を反映しています(図5)。

このリバランスは賃金圧力を緩和した。さまざまな措置にわたる賃金の伸びは、徐々にではありますが、減速し続けています(図6)。名目賃金の伸びは最終的に2%のインフレと一致する速度に減速する必要がありますが、家計にとって重要なのは実質賃金の伸びです。名目賃金の伸びが鈍化しているにもかかわらず、インフレが低下するにつれて実質賃金の伸びは増加しています。

私たちは、この労働市場のリバランスが続くことを期待しています。労働市場の逼迫がもはや緩和されていないという証拠は、金融政策の対応も必要かもしれません。

今後の道筋に沿った不確実性とリスク管理

2%は私たちのインフレ目標であり、今後もそうであり続けるでしょう。私たちは、時間の経過とともにインフレをそのレベルに引き下げるのに十分な制限的な金融政策のスタンスを達成し、維持することにコミットしています。もちろん、そのようなスタンスがいつ達成されたかをリアルタイムで知ることは困難です。すべての締め付けサイクルに共通するいくつかの課題があります。例えば、実質金利は現在プラスであり、中立政策金利の主流の見積もりをはるかに上回っています。現在の政策スタンスは制限的であり、経済活動、雇用、インフレに下降圧力をかけていると見なしています。しかし、中立金利を確実に特定することはできないため、金融政策の抑制の正確なレベルについては常に不確実性があります。

その評価は、金融引き締めが経済活動、特にインフレに影響を与える遅れの期間に関する不確実性によってさらに複雑になります。1年前のシンポジウム以来、委員会は過去7ヶ月間の100ベーシスポイントを含む300ベーシスポイントの政策率を引き上げました。そして、私たちは有価証券保有の規模を大幅に縮小しました。これらの遅れの幅広い推定値は、パイプラインに大幅なさらなる抵抗がある可能性があることを示唆しています。

これらの伝統的な政策の不確実性の源を超えて、このサイクルに特有の需要と供給の混乱は、インフレと労働市場のダイナミクスへの影響を通じて、さらなる複雑さを引き起こします。例えば、これまでのところ、求人は失業率を増加させることなく大幅に減少しています。これは非常に歓迎されるが歴史的に珍しい結果であり、労働力に対する大きな過剰需要を反映しているようです。さらに、インフレがここ数十年よりも労働市場の逼迫に敏感になったという証拠があります。8これらの変化するダイナミクスは持続するかもしれないし、しないかもしれないし、この不確実性は機敏な政策立案の必要性を強調しています。

これらの不確実性は、新旧を問わず、金融政策を締めすぎるリスクと引き締めすぎるリスクと引き締めすぎるリスクのバランスを取るという私たちの仕事を複雑にします。少なすぎると、目標を超えるインフレが定着し、最終的には雇用に高いコストで経済からより持続的なインフレを絞り込み、最終的に金融政策を必要とする可能性があります。やりすぎると、経済に不必要な害を及ぼす可能性があります。

結論

よくあることですが、私たちは曇り空の下で星のそばをナビゲートしています。このような状況では、リスク管理の考慮事項が重要です。今後の会議では、データの全体と進化する見通しとリスクに基づいて進捗状況を評価します。この評価に基づいて、さらに引き締めるか、代わりにポリシーレートを一定に保ち、さらなるデータを待つかを決定する際に慎重に進めます。価格の安定を回復することは、私たちの二重の任務の両側を達成するために不可欠です。すべての人に利益をもたらす強い労働市場状況の持続的な期間を達成するためには、価格の安定が必要です。

私たちは仕事が終わるまでそれを続けます。