ナスダックが異例のリバランスとは?

米大型ハイテク株の市場支配

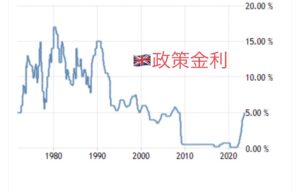

米国の大手テクノロジー企業は、ナスダック株価指数において圧倒的な存在感を持つようになりました。アップルやマイクロソフトなどの巨大企業の成長は驚異的であり、ナスダック100指数の上限を突破するほどの勢いを見せています。

この状況に対応するため、ナスダックは大型ハイテク株の影響力を縮小するための施策を打ち出しました。初めて行われる「特別なリバランス」によって、指数構成銘柄のウエートを再配分することを発表しました。

これにより、ナスダックはよりバランスの取れた株価指数を維持し、市場の変動に対応することが期待されます。大手テクノロジー企業の影響力を適切に制御し、市場の健全な成長を促進するための重要な一歩となるでしょう。

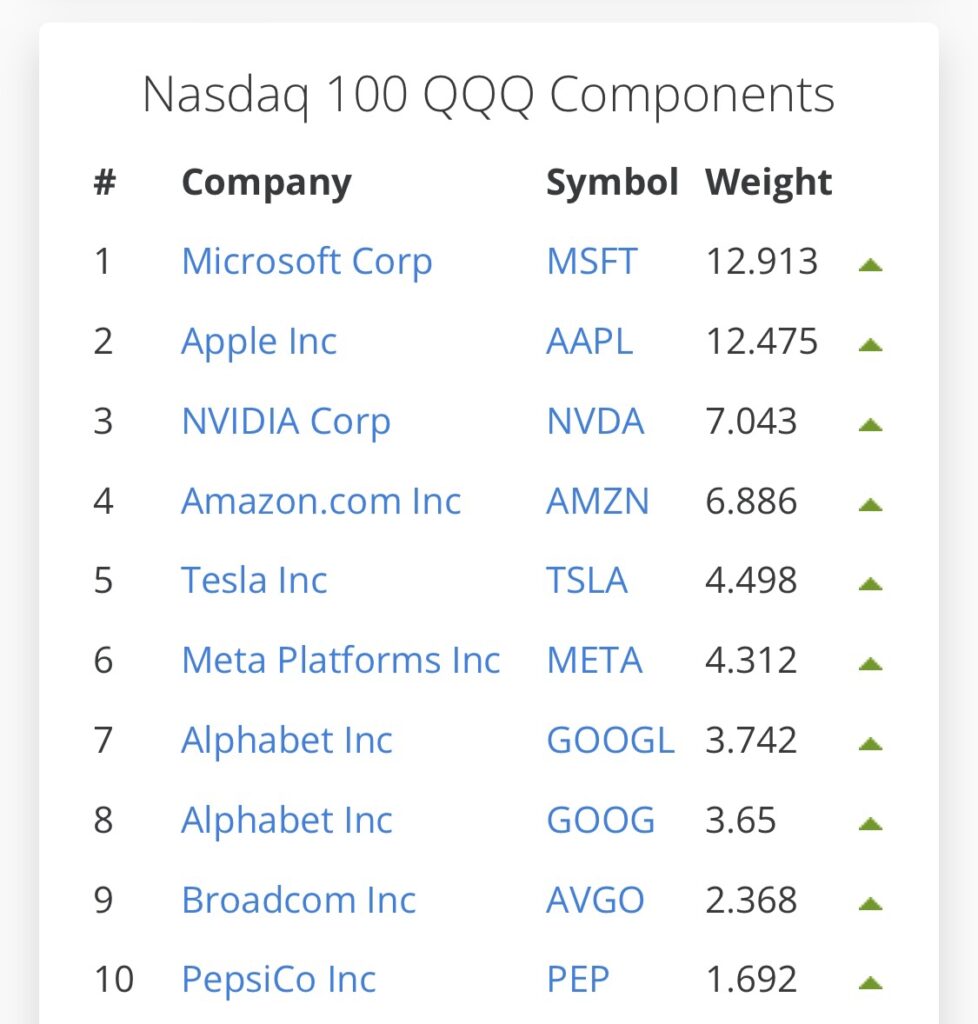

NASDAQ100構成比率

上位8位までで55.519%のシェアを占めているため、40%に減らすためにリバランスが実施され得るという。

NASDAQのリリース内容とは?

内容の簡単なまとめ

Nasdaq-100 Index® メソドロジー PDF へようこそ!本書では、インデックスに採用される証券の適格基準を包括的に紹介しています。経験豊富な投資家も、これから投資を始める投資家も、このガイドを読めばNasdaq-100 Index®に採用されるための条件を理解することができます。

原文の翻訳は下へ↓

NASDAQのリリース翻訳

インデックスの説明

ナスダック100指数(Nasdaq-100 Index®)は、ナスダックに上場している非金融系大企業100社のパフォーマンスを測定するために設計されています。

証券適格基準

適格証券の種類

適格証券の種類には通常、米国預託証券(ADR)、普通株式、普通株、トラッキング・ストックが含まれる。

不動産投資信託("REIT")として組成された企業は、インデックス組み入れの対象とはならない。

証券が米国以外の発行体の証券を表章する預託証券である場合、「発行体」への言及は原証券への言及であり、発行済株式総数は預託銀行から報告された実際の預託株式数である。

複数の証券クラス

発行体が複数の証券クラスを上場している場合、他のすべての証券適格基準を満たすことを条件に、すべての証券クラスが適格となる。

適格取引所

当該証券の米国における主たる上場先が、ナスダック・グローバル・セレクト・マーケットまたはナスダック・グローバル・マーケットに上場していること。

地理的適格性

当該証券の発行者が米国外の法域の法律に基づいて組織されている場合、当該証券は、 米国内の登録オプション市場に上場オプションを有するか、または米国内の登録オプ ション市場で上場オプション取引の資格を有していなければならない。

地理的適格性

有価証券の発行者が米国外の法域の法律に基づいて組織されている場合、当該有価証券は、 米国の登録オプション市場に上場オプションを有しているか、または米国の登録オプション市場で 上場オプション取引の資格を有していなければならない。

業種またはセクターの適格性

FTSE International Limited がライセンスに基づき使用する Industry Classification Benchmark (ICB) により、非金融業(金融業以外の業種)に分類されること。

時価総額の適格性

時価総額の適格基準はありません。

流動性の適格性

各証券の1日当たりの平均売買高が20万株以上であること(銘柄入替基準日を含む月を末日とする3暦月で測定)。

シーズニング適格性

ナスダック(ナスダック・グローバル・セレクト・マーケット、ナスダック・グローバル・マーケット、またはナスダック・キャピタル・マーケット)、NYSE、NYSEアメリカン、CBOE BZXを含む適格取引所において、新規上場月を除く暦月で3ヶ月以上取引されていること。適格性は構成銘柄選定基準日時点で判断され、その月を含む。スピンオフ・イベントの結果としてインデックスに追加された証券は、シーズニング要件が免除される。

フロート適格性基準

フロート適格基準はない。

その他の適格性基準

証券の発行者は、一般に現在破産手続き中であってはならない。

証券の発行者は、一般に、インデックスへの組み入れを不適格とするような最終合意やその他の取決めを締結しておらず、インデックス管理委員会の判断により取引が差し迫っている場合であってはならない。

指数カレンダー

銘柄入替スケジュール

ナスダックは毎年1回12月に構成銘柄を選定する。

再構成基準日

10月末時点の市場データと11月末時点の発行済み株式総数を用いて、証券適格性基準を適用する。

銘柄入替の発表日

銘柄入替は12月上旬に発表される。

銘柄入替の効力発生日

指数銘柄の入れ替えは、12 月の第 3 金曜日の取引終了後に有効となる。

リバランススケジュール

インデックスは四半期ごとに3月、6月、9月、12月にリバランスされる。

リバランス基準日

インデックスのリバランスは、前月末(それぞれ2月、5月、8月、11月)の全インデックス証券の発行済み株式総数(「TSO」)と最終売却価格(「LSP」)を使用する。

リバランスの発表日

指数リバランスの変更は、3月初旬、6月、9月、12月に発表される。

リバランスの発効日

指数リバランスの変更は、3月、6月、9月、12月の第3金曜日の取引終了後に有効となる。

特別リバランスのスケジュール

特別リバランスは、インデックスの完全性を維持するために必要と判断される場合、インデックス・リバランス手続きに記載されたウェイト制限に基づいて、いつでも実施することができる。

構成銘柄の選定

構成銘柄の選定プロセス

その際、時価総額でランク付けされた適格な発行体すべてが、以下の基準に基づきインデックス への組み入れを検討される。

- 上位 75 位までの発行体がインデックスに選定される。

- その他の発行体のうち、組入基準日時点ですでにインデックスに組み入れられており、かつ上位 100 位以内にランクインしている発行体もインデックスに組み入れられる。

- 最初の 2 つの基準に合格する発行体が 100 社に満たない場合、残りの順位は、101 位から 125 位の現在インデックスに参加している発行体のうち、前回の銘柄入替時に 100 位以内にランクインしていた発行体、または前回の銘柄入替以降に追加された入替発行体またはスピンオフ発行体によって、まず順位順に埋められる。最初の 3 つの基準に合格する発行体が 100 社に満たない場合、残りの順位は、上位 100 位にランクされた発行体のうち、基準日時点でインデックスに未加盟であった発行体によって順位順に埋められる。

構成銘柄の配分方法

構成銘柄の配分スキーム

インデックスは修正時価総額加重インデックスである。

構成銘柄の配分プロセス

四半期毎のウェイト調整

NDX の四半期毎のウェイト調整は、発行体レベルの制約に従った 2 段階のウェイト調整スキーム を採用している。

インデックス証券の初期ウェイトは、最大 2 回の時価総額計算を用いて決定される:TSO 由来の時価総額とインデックス・シェア由来の時価総額である。TSO 由来の時価総額は、証券の最終売買価格に発行済株式総数を乗じたものである。インデックス・シェア由来の時価総額は、証券の最終売出価格に前月末時点の更新インデックス 株式数を乗じたものと定義される。各インデックス証券の(TSO-またはインデックス・シェア由来の)時価総額を、全インデックス証券の(TSO-またはインデックス・シェア由来の)時価総額合計で除することにより、TSO-由来およびインデックス・シェア由来の両方の時価総額を使用して、TSO-由来およびインデックス・シェア由来の初期指数加重を計算することができる。

リバランスが銘柄入替と一致する場合、TSO 由来の初期ウェイトのみが使用される。リバランスが銘柄入替と同時でない場合、そうすることでウェイト調整が行われな い場合は、インデックス・シェア由来の初期ウェイトが使用される。発行体ウェイトは、発行体の各指数証券のウェイトを合計したものである。

第1段階

初期ウェイトが 24%を超える発行体ウェイトがない場合は、初期ウェイトを第 1 段階ウェイトとする:

- それ以外の場合、初期ウェイトは以下の第 1 段階の制約を満たすように調整され、第 1 段階のウェイトが生成される。

ステージ2

ステージ1のウェイトが4.5%を超える発行体のサブセットの合計ウェイトが48%を超えない場合は、ステージ1のウェイトが最終ウェイトとして使用され、そうでない場合は、ステージ1のウェイトが以下のステージ2の制約を満たすように調整され、最終ウェイトが生成される:

- ステージ1のウェイトが4.5%を超える発行体のサブセットの合計ウェイトを40%とする。

年次ウェイト調整

NDXの年次ウェイト調整は、証券レベルの制約に従った2段階のウェイト調整スキームを採用している。

インデックス証券の初期ウェイトは、四半期毎のウェイト調整手順を経て決定される。

第1段階

初期ウェイトが 15%を超える証券がない場合、初期ウェイトが第 1 段階のウェイトとして使用され、そうでない場合、初期ウェイトは以下の第 1 段階の制約を満たすように調整され、第 1 段階のウェイトとなる:

- それ以外の場合は、初期ウェイトが以下の第1ステージの制約を満たすように調整され、第1ステージのウェイトが作成される。

第2ステージ

時価総額が最も大きい5つのインデックス証券のサブセットの合計ウェイトが40%未満の場合は、Stage 1ウェイトを最終ウェイトとして使用する:

- 時価総額上位 5 銘柄のインデックス証券のサブセットの合計ウェイトを 38.5%とする。

- 時価総額上位 5 銘柄以外のインデックス証券の最終ウェイトは、4.4% または時価総額第 5 位のインデックス証券の最終ウェイトのいずれか小さい方を超えてはならない。

指数加重に関する追加情報については、ナスダック指数加重調整ガイドラインを参照のこと。

削除方針

削除方針

インデックス銘柄の入れ替え以外の時点で、Nasdaq がインデックス証券をインデックスに組み入れる資格が ないと判断した場合、そのインデックス証券は可能な限り速やかに削除される。

これには以下が含まれる:

- 不適格なインデックス取引所への上場。

- 指数の整合性に悪影響を及ぼすような合併、買収、またはその他の重大な企業イベント。

- 企業が不動産投資信託(「REIT」)として組織された場合。

- インデックス証券が ICB により金融会社(Financials Industry)に分類される場合。

- 発行体の修正時価総額が 2 ヶ月連続で指数の修正時価総額の 0.10%を下回った場合。

- スピンオフ・イベントの結果インデックスに追加された証券が、インデックス・メンバーとして 2 日目の通常取引終了時に、修正時価総額がインデックスの修正時価総額の 0.10%を下回った場合。

M&A の場合、インデックス発行体または証券の除外の効力発生日は、主にイベントに基づ き、買収または合併の完了の可能性が高いと判断され次第、発行体または証券を除外することを目 標とする。 注目すべきイベントには、各種規制当局の審査完了、重要な訴訟の終結、株主や取締役会の承認などが含まれるが、これらに限定されるものではない。

インデックス発行体または証券の除外時に、除外と置換の両方が同日に有効となるように、後任の発行体または証券を事前に通知するのに十分な時間がない場合、除外されるインデックス発行体または証券は、後任の発行体または証券がインデックスに登録される発効日まで、その最終売出価格でインデックスの計算に保持され、存続する。

スピンオフの結果として追加された証券は、インデックスに追加された後、実務上可能な限り速やかに削除されることがある。これは、不適格な取引所、証券の種類、業種、または修正時価総額などの理由により、ナスダックがその証券を指数に組み入れる資格がないと判断した場合に発生することがある。スピンオフの結果追加された証券は、後日までインデックスに維持され、その後削除されることがあります。例えば、スピンオフ証券が証券適格性基準から著しく乖離した流動性特性を持ち、インデックスの完全性に影響を与える可能性がある場合などです。

交換方針

証券は、削除があった場合には、指数入替以外の方法で指数に追加することができる。発行体全体がインデックスから削除される場合、インデックス証券(または適切であれば同一 発行体のすべてのインデックス証券)は可能な限り速やかに交換される。前月末時点で時価総額が最大であり、すべての適格基準を満たす発行体のうち、インデックスに含まれない発行体が、削除された発行体に代わる。スピンオフの結果追加された発行体は、リコンストラクションに含まれるまでは置き換えられない。

指数銘柄入替および/または指数銘柄入替発効日の直後に行われる予定の保留中の削除については、Nasdaq は、指数銘柄入替および/または指数銘柄入替発効日に連動して、指数証券を指数から削除することを決定することがある。

コーポレートアクション

予定されている指数再作成および指数リバランスの間の期間において、個々の指数証券は、指数の維持および調整を必要とする様々なコーポレートアクションやイベントの対象となる可能性がある。 以下に記載する例外を除き、各種コーポレートアクションやイベントの具体的な取扱いは、Nasdaq Corporate Actions and Events Manual - Equities に記載されている。

場合によっては、コーポレートアクションやイベントは、採用されている加重スキームやその他の指数構築技法に従って取り扱われる。 代替方法が記述されている場合、インデックスは "Market Cap Corporate Action Method" に従う。

四半期ごとのリバランスでは、前月末から四半期ごとの株式変更発効日まで、権利落ち日のあるコーポレー ト・アクションを除き、指数に変更を加えない。

株価指数の調整

その他のコーポレート・イベントに起因する 10.0%以上の TSO の変更については、ナスダックのコーポレー ト・アクションおよびイベント・マニュアル(株式)を参照のこと。

新規発行

発表

ナスダックは、ナスダック・グローバル・インデックス・ウォッチ(GIW)ウェブサイト(http://indexes.nasdaqomx.com) を通じて、指数関連情報を発表する。

一般的な指数発表手順の詳細については、Nasdaq Index Methodology Guide を参照のこと。

休日スケジュール

指数は、ナスダック取引所が休業する日を除き、月曜日から金曜日まで算出される。

予期せぬ市場の閉鎖

予期せぬ市場の閉鎖については、Nasdaq Index Methodology Guide を参照のこと。

計算タイプ

インデックスの計算タイプおよびインデックスの計算に使用される数学的アプローチについては、Nasdaq Index Policies & Procedures を参照のこと:Calculation Manual - Equities & Commodities を参照のこと。

再計算および修正再表示ポリシー

再計算および修正再表示ポリシーについては、Nasdaq Index Recalculation Policy を参照のこと。

データソース

データソース、配当金の分類および関連税率については、Nasdaq Index Methodology Guide を参照。