マンション節税とは?

国税庁が方針を固めた⁉️

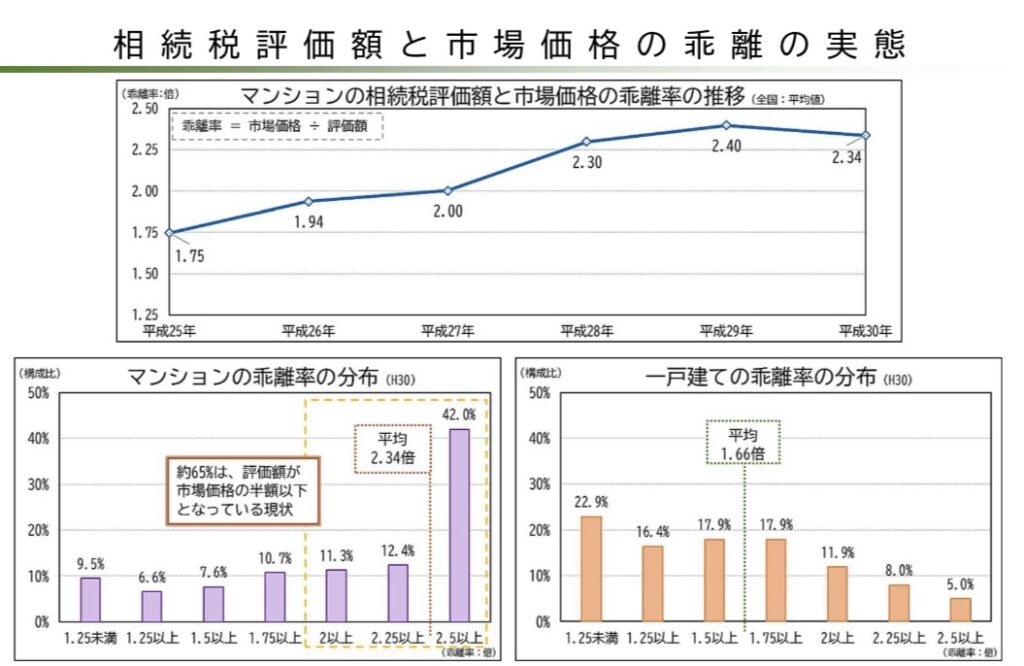

国税庁が「マンション節税」と「タワマン節税」を防止するために相続税の算定ルールを見直す方針を固めました。新しい計算式では実勢価格を反映し、マンションの評価額と実勢価格の乖離が1.67倍以上の場合に評価額が上昇し、高層階の場合は税額が増える見込みです。年間10万人以上の相続財産が課税対象となる中、税負担の公平化を目指しています。

現行のルールは1964年の国税庁通達に基づいていますが、国税庁は2023年中に通達を改正し、2024年1月1日以降に適用する予定です。現在、評価額は実勢価格の平均の約40%にとどまっていますが、改正により評価額が60%以上に引き上げられることになります。この改正は公平な税制を実現するための取り組みです。

相続税法では、財産の評価は「時価による」と規定されています。しかし、現金や上場株などと比較して、土地や建物の評価は難しい場合があります。国税庁はこの点に対応するため、マンションの場合は建物と土地の評価額を合計するという通達を行っています。

具体的には、建物の評価額は地方自治体が算定する固定資産税の評価額を使用します。一方、土地の評価には一般的に毎年公表される路線価が使われます。これにより、建物と土地の評価額を組み合わせて相続税額が計算されます。

相続税額は、この計算された評価額に応じて10〜55%の税率が掛けられることになります。そして、相続税額は申告されます。

このように相続税法では、土地や建物の評価を適切に行うためのルールが定められており、公平な相続税の申告が実現されています。

今回のポイント

今回のルール改正の最大のポイントは、実勢価格を反映する指標の導入です。

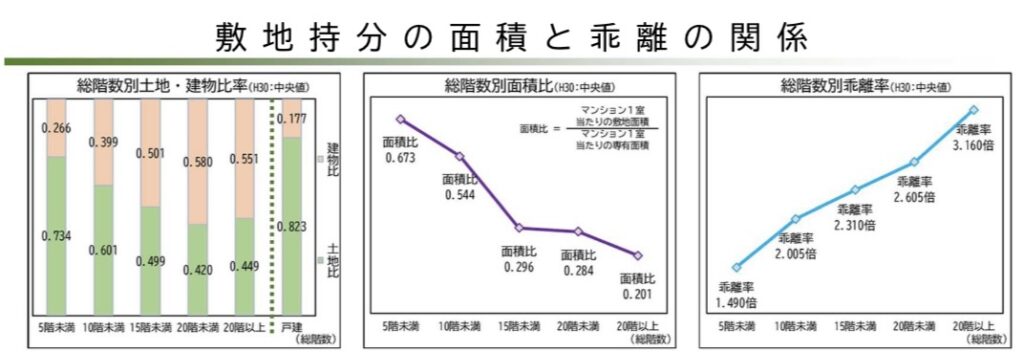

- 新たなルールでは、築年数や階数などに基づいて評価額と実勢価格の乖離の割合(乖離率)を計算します。

- もし乖離率が約1.67倍以上であれば、従来の評価額に乖離率と0.6を掛けることで、評価額が引き上げられます。

- この改正の狙いは、戸建ての平均乖離率(1.66倍)に合わせることで、評価額の公正性を高めることです。

具体例を挙げると、東京都内の築9年の43階建て高層マンションの23階の実勢価格が約1億1900万円であり、評価額が従来のルールでは3720万円となっていました。

しかし、新たなルールでは乖離率を3.2倍とした場合、評価額は約7140万円になります。

この場合、単純計算で相続税額は従来の約12万円から約508万円に増え、負担は500万円近く増加することになります。

このようなルール改正によって、実勢価格と評価額の適切な反映が図られ、公平な相続税制度の実現を目指しています。

↓国税庁の参考資料リンク↓

https://www.nta.go.jp/information/release/pdf/0023005-051.pdf

実際の土地をもとに試算してみると!?

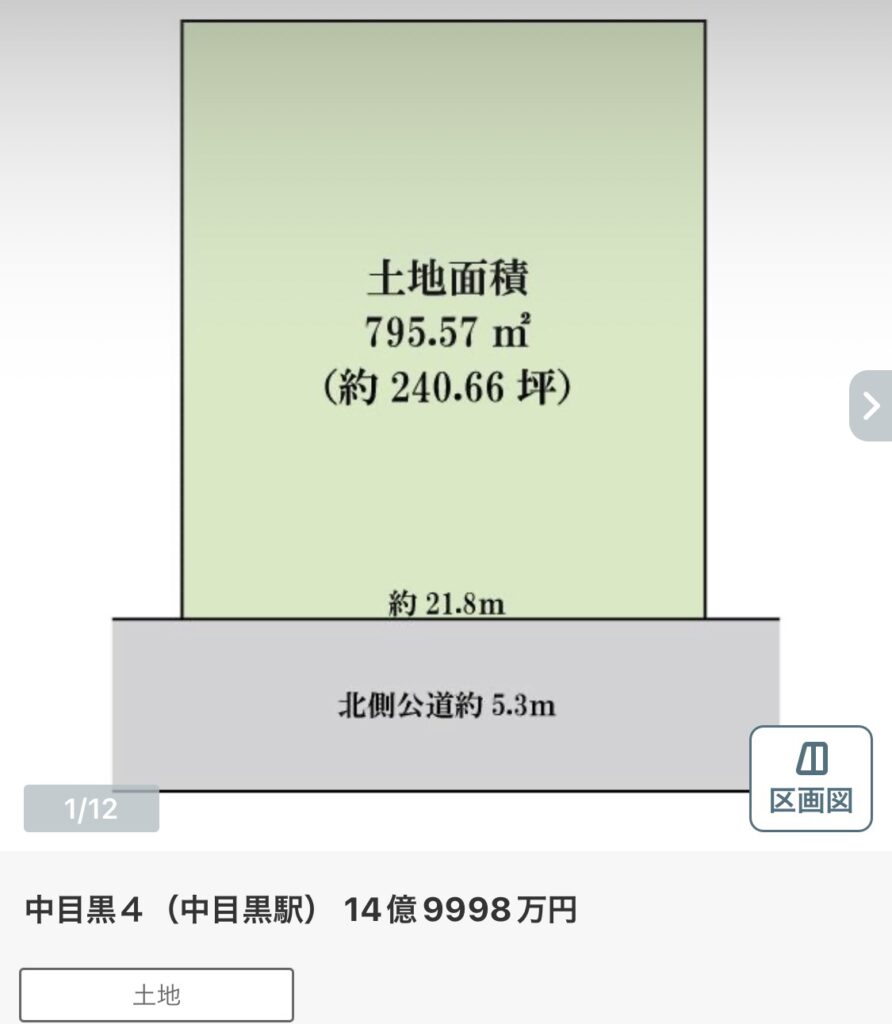

SUUMOに掲載されていた土地であり、中目黒4丁目。約15億円↓

路線価をもとに相続税評価を計算してみると。795.57㎡✖️78万円🟰6億2054万円となります。乖離率2.41となります。

改正になると評価額は上がります。乖離率2.41✖️0.6🟰改正後の乖離率1.446

1.446✖️6億2054万円🟰改正後の相続税評価8億9730万円

2億7676万円評価が上がります。